Partager la publication "Marché du luxe en Chine en 2025 : Principales tendances de consommation"

De l’évolution de la notion de valeur à la demande de la génération Z pour des expériences de voyage uniques, voici les principales tendances qui définiront la consommation de luxe en Chine en 2025.

Malgré une année difficile marquée par des incertitudes économiques croissantes et un nouvel accès de « honte du luxe », les consommateurs de la Chine continentale restent une clientèle clé pour les marques mondiales.

Les perspectives économiques incertaines du pays ont ébranlé la confiance des consommateurs en 2024, ce qui a conduit à une prévision de croissance des ventes de produits de luxe à un chiffre moyen, en baisse par rapport aux quelque 12 % enregistrés en 2023, selon Bain and Company.

Toutefois, cette performance en demi-teinte n’indique pas une perte d’appétit. Les touristes chinois sont restés les principaux clients des marques de LVMH et de Kering sur des marchés tels que le Japon, dépensant 20 à 25 % de leur budget de luxe à l’étranger, selon des rapports de presse.

Dans le même temps, les marques de luxe ont constaté un fort enthousiasme de la part des jeunes consommateurs pour les événements et les extensions, tels que les cafés de marque et les collaborations en matière de nourriture et de boissons. En fin de compte, les consommateurs chinois se retiennent peut-être de faire des achats importants, mais la demande de marques de luxe et d’expériences abordables reste intacte.

Dans ce contexte, voici les principales tendances qui définiront les mentalités et les comportements des consommateurs chinois de produits de luxe en 2025 et au-delà :

Priorité aux moments IRL et aux expériences uniques

La consommation de luxe évolue au-delà des achats traditionnels, avec des expériences concrètes comme les voyages, la gastronomie et les événements exclusifs qui gagnent de plus en plus de parts de marché.

Les touristes chinois reviennent de plus en plus dans les hauts lieux internationaux, le Japon se distinguant comme une destination privilégiée, avec une augmentation de 117% des dépenses hors taxes des touristes chinois cette année par rapport aux niveaux de 2019. Parallèlement, les touristes chinois continuent d’affluer vers des destinations hors des sentiers battus – en particulier en Europe de l’Est et en Asie du Sud-Est – à la recherche de nouvelles expériences.

Les voyageurs de la génération Z sont à l’avant-garde de ce changement, privilégiant les expériences culturelles et culinaires uniques aux simples visites touristiques. Selon Oliver Wyman, 62 % des touristes chinois de la génération Z ont cité la nourriture comme leur principale motivation pour les voyages internationaux, ce qui s’inscrit dans une tendance plus large où les consommateurs chinois aisés recherchent désormais un mélange de bien-être, de culture et d’exclusivité dans leurs voyages.

Les marques qui offrent l’exclusivité et un contenu numérique attrayant sont les mieux placées pour trouver un écho auprès des jeunes consommateurs qui privilégient l’authenticité aux symboles de statut traditionnels. Cette année, l’exposition narrative « Ancora Red » de Gucci, qui a recueilli plus de 1,5 milliard de vues, et la campagne « Le Paris Paris Bag Hunt » d’Ami à Shanghai, avec 17,9 millions de vues par hashtag, illustrent le succès de l’intégration du marketing de style de vie à l’engagement immersif.

Alors que les consommateurs soucieux de leur valeur recherchent davantage de la part des marques, le luxe expérientiel deviendra de plus en plus important. En 2025, le passage de la quantité à la qualité – et des biens matériels aux expériences – s’intensifiera probablement, offrant aux marques de luxe l’occasion de proposer des expériences encore plus personnalisées et exclusives, ainsi que des avantages à valeur ajoutée.

Faire face aux hausses de prix et à l’évolution de la perception de la valeur

Cette année, les consommateurs soucieux du prix et de la valeur ont cherché à faire de meilleures affaires dans les magasins hors taxes, les boutiques à l’étranger et les magasins d’occasion, alors que les marques ont procédé à des hausses de prix significatives, parfois à deux chiffres. Dior et Chanel, par exemple, ont augmenté leurs prix comparables d’environ 50 % entre 2020 et 2023, tandis que Moncler et Prada ont augmenté les leurs d’environ 45 % au cours de la même période, selon le Financial Times.

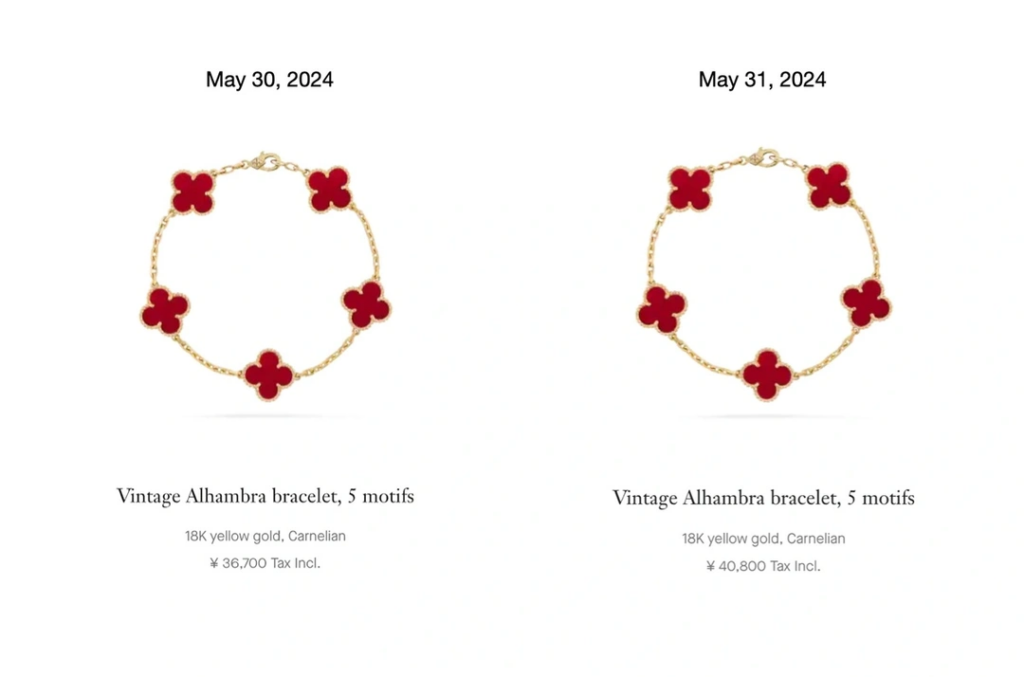

Les consommateurs restent très sensibles aux hausses qu’ils jugent excessives, les utilisateurs de Xiaohongshu soulignant souvent quand et où les augmentations vont commencer. Ce fut le cas pour Van Cleef & Arpels au début de l’année, qui a vu une frénésie d’achat émerger dans ses boutiques en Chine et au Japon avant de décréter une augmentation de prix de 11 %.

En 2025, les marques se heurteront probablement à une plus grande résistance aux hausses de prix à deux chiffres, car la vague de « dépenses de vengeance » qui a suivi la pandémie touche à sa fin, ce qui conduira à un état d’esprit plus prudent de la part des consommateurs.

Le contrecoup subi par des marques comme Burberry – qui a vu le volume de ses ventes chuter de 21 % pour certaines nouvelles collections, selon la BBC – sert d’avertissement sur la manière dont des hausses de prix incontrôlées peuvent diminuer la fidélité à une marque. Cela suggère que le pouvoir de fixation des prix des marques de luxe n’est peut-être plus aussi solide qu’il l’était auparavant. Les marques devront justifier leurs augmentations de prix en démontrant leur valeur ajoutée, leur qualité ou leur exclusivité.

Le luxe de seconde main : chaud, mais pas surchauffé

Au cours des cinquante dernières années, les acheteurs de Chine continentale ont adopté la mode de luxe et les sacs à main de seconde main, suivant l’exemple de leurs homologues japonais et sud-coréens. iResearch prévoit que le secteur du luxe de seconde main en Chine atteindra 30 milliards de dollars d’ici la fin de l’année prochaine, contre environ 8 milliards de dollars en 2020, d’après Reuters.

La fusion de Zhuanzhuan et de Hongbulin (Plum), qui associe l’expertise de Hongbulin en matière de revente à la plateforme d’électronique d’occasion existante de Zhuanzhuan, a constitué un développement clé en 2024. Cette consolidation marque un changement important sur le marché chinois du luxe de seconde main, permettant à Zhuanzhuan de renforcer sa position sur le marché et de se développer dans un secteur lucratif évalué à plus de 3 000 milliards de RMB (420 milliards de dollars) d’ici la fin de l’année.

Entre-temps, les célébrités et les influenceurs sur Douyin et Xiaohongshu ont popularisé les articles vintage, favorisant l’acceptation par le grand public des produits de luxe d’occasion. Les consommateurs d’aujourd’hui préfèrent désormais les pièces d’archives rares ou les articles bien conservés comme l’Andiamo de Bottega Veneta ou le Picotin d’Hermès à des articles plus saturés comme le Gucci Dionysus.

Étant donné que le marché chinois de l’occasion n’a toujours pas d’acteur dominant dans le segment du luxe, il n’y a guère de raison de s’attendre à une surchauffe l’année prochaine. Selon toute vraisemblance, nous assisterons à une guerre des prix limitée entre des acteurs comme Idle Fish d’Alibaba et Zhuanzhuan et Hongbulin, récemment fusionnés, qui se disputent les parts de marché et repoussent la concurrence potentielle de plateformes mondiales comme Vestiaire Collective ou The RealReal.

Toujours la même chose ?

La grande question qui se pose à l’approche de 2025 est de savoir s’il s’agira d’une nouvelle année où les consommateurs se retiendront d’acheter des articles coûteux ou s’ils reviendront aux dépenses plus enthousiastes d’avant la pandémie. Selon des projections récentes, 2025 pourrait ressembler à 2024 si les dépenses de consommation continuent d’être étroitement liées aux conditions économiques générales.

Selon le FMI, la croissance économique de la Chine devrait se maintenir autour de 4,5 % en 2025, contre 4,8 % en 2024 et 5,2 % en 2023. Le déclin continu du marché immobilier du pays et le taux de chômage élevé chez les jeunes ont sapé la confiance des consommateurs, même si les exportations ont rebondi et que Pékin a mis en œuvre des mesures de relance.

Les consommateurs de luxe de la Chine continentale continueront probablement à acheter des articles haut de gamme, mais avec plus de discernement. Les hausses de prix incontrôlées des marques de luxe ou l’incapacité à renforcer la sensibilisation et les avantages pour les clients très importants (VIC) ne seront tout simplement pas tolérées en 2025. Le défi pour les marques de luxe n’est pas seulement de rester pertinentes dans un climat économique fluctuant, mais aussi d’évoluer de manière à s’aligner sur les priorités changeantes des consommateurs.

Qu’il s’agisse de créer des expériences numériques captivantes, d’offrir des voyages exclusifs ou de participer au marché de la revente, les années à venir exigeront de l’agilité, de la créativité et une compréhension approfondie du paysage du luxe en Chine.